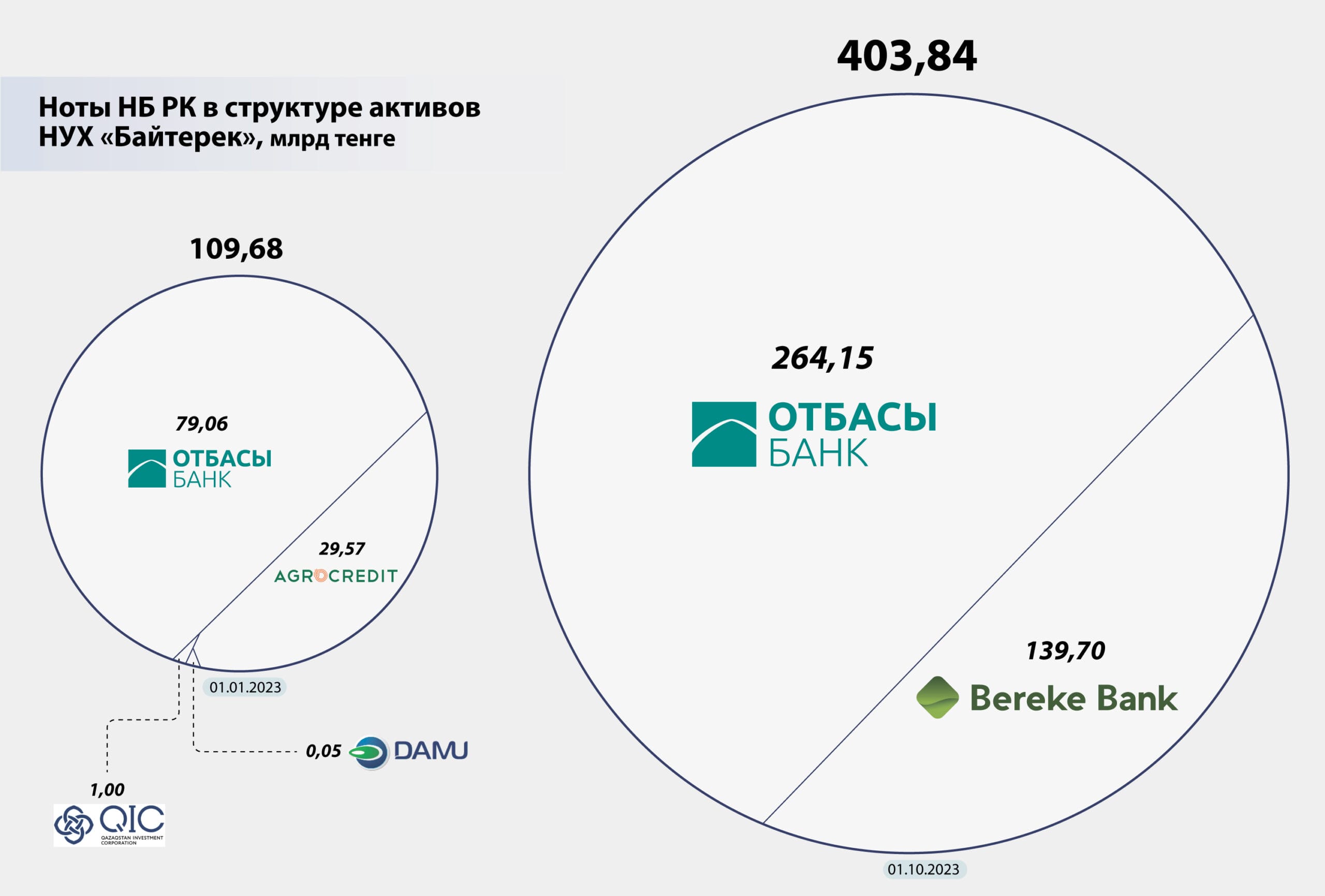

Институты развития, входящие в НУХ «Байтерек», призванные кредитовать реальный сектор экономики, в этом году активно инвестировали в госбумаги. Согласно консолидированной отчетности за девять месяцев текущего года, НУХ «Байтерек» нарастил объем, «припаркованный» в краткосрочных нотах НБ РК, почти в четыре раза – с 110 до 404 млрд тенге.

Больше нот – выше прибыль

На балансе «Байтерека» становится больше кеша, который холдинг все чаще пускает в краткосрочные обязательства Нацбанка. В консолидированных финансовых показателях за девять месяцев 2023 года «денежные средства и их эквиваленты» холдинга увеличились на 540,3 млрд тенге (+23,6%). В том числе холдинг нарастил объем средств в краткосрочных нотах НБ РК (со сроком погашения менее трех месяцев) почти в четыре раза – с 109,6 до 403,8 млрд тенге.

На этом фоне чистая прибыль группы относительно аналогичного периода прошлого года выросла в 2,3 раза, до 400,1 млрд тенге. Операционный доход вырос вдвое, до 590 млрд тенге, чистый комиссионный доход – в 2,2 раза, до 33,5 млрд, чистый процентный доход – на 59,3%, до 508,6 млрд. Схожая ситуация наблюдается у банковского сектора Казахстана. За девять месяцев чистая прибыль сектора достигла почти 1,6 трлн тенге. Это больше, чем рынок заработал за весь прошлый год (1,47 трлн тенге).

В начале сентября глава государства Касым-Жомарт Токаев подверг критике показатели БВУ.

«Такая сверхдоходность не результат эффективной работы банков, а в основном следствие высокой базовой ставки, которую Нацбанк использует для борьбы с инфляцией», – заявил президент.

Он обратил внимание на огромные доходы финорганизаций от размещения ликвидности в нотах регулятора, которые при этом не облагаются налогами.

Но если с банками все более менее понятно – их цель заработать как можно больше, а при высоких ставках выдавать кредиты затруднительно, то к «Байтереку» возникает вопрос: «Почему свободная ликвидность оседает на высокодоходных нотах Нацбанка, а не направляется на доступное кредитование реального сектора»?

Подобный депутатский запрос недавно поступил председателю Нацбанка Тимуру Сулейменову и премьер-министру Алихану Смаилову. Депутаты от партии Amanat указывали на то, что ценные бумаги, эмитируемые центробанками, во всем мире являются инструментами денежно-кредитной политики и направлены на абсорбирование с рынка излишней ликвидности и регулирование предложения денег.

«То есть в рамках инфляционного таргетирования ноты Национального банка должны быть основным инструментом изъятия излишней ликвидности у банков второго уровня, а не способом зарабатывания денег», – писали депутаты.

Согласно данным Высшей аудиторской палаты, государственный сектор в прошлом году получил более 1 трлн тенге бюджетных средств. В этой связи госкомпаниям следует запретить покупать ноты Нацбанка, считают депутаты. Сулейменов в ответ на депутатский запрос заявил, что регулятор не поддерживает запрет для государственных компаний на покупку своих нот. По словам председателя НБ РК, такая мера нарушала бы принцип свободных рыночных отношений.

Зачем «Байтереку» ноты?

Экономист Арман Байганов связывает рост объема краткосрочных нот в активах холдинга с рекордным уровнем базовой ставки, установленным в текущем году (до 16,75%), и, соответственно, с раздутыми ставками по госбумагам. Компании зарабатывают за счет выплат с Нацбанка с нулевым риском по 16% годовых вместо кредитования бизнеса под 22%, но с риском дефолта заемщика. Байганов солидарен с депутатами партии Amanat:

«Квазигоскомпаниям стоило бы запретить держать деньги в нотах Нацбанка, тогда у них был бы больший интерес в кредитовании реального сектора экономики», – считает экономист.

Отметим, что на начало сентября текущего года объем нот регулятора в обращении составлял 2,8 трлн тенге. Эффективная ставка по ним была на уровне 16,7% годовых. За январь – сентябрь текущего года Нацбанк разместил ноты на 25,67 трлн тенге, это в два раза больше, чем за аналогичный период предыдущего года. А средняя купонная доходность нот выросла на 3,7 п. п. по сравнению с январем – сентябрем прошлого года.

Второй фактор – это наличие заемщиков, способных возвращать кредиты по высоким ставкам, отмечает гендиректор консалтинговой фирмы DAMU Capital Management Мурат Кастаев:

«В стране не так много отраслей и бизнесов, которые имеют чистую маржинальность выше безрисковой ставки. А качественные заемщики в этих отраслях – это тоже всем известные крупные компании, которые либо имеют доступ к льготному финансированию через институты развития, либо не хотят брать займы по высоким процентам. В результате даже если «Байтерек» и банки хотят кредитовать экономику, то на рынке нет достаточного количества качественных заемщиков, способных освоить такие суммы и способных их вернуть с процентами».

Третий фактор – это ответственность.

«Если «Байтерек» выдал неудачный кредит и потерял деньги, то за этим следуют проверки, вопросы аудиторов. Если деньги разместили в безрисковых нотах, за это спроса не будет, поэтому проще и безопаснее просто купить ноты», – говорит Кастаев.

Четвертый фактор – это количество денег в экономике.

«Правительство, наращивая расходы госбюджета, накачивает экономику деньгами. Если не «связывать» избыточную ликвидность в экономике, она будет перегреваться и разгонять инфляцию. Поэтому Нацбанк вынужден выбрасывать на рынок ноты, чтобы изымать тенге из оборота», – считает эксперт.

Корень проблемы в рассогласованности политики правительства и Нацбанка, уверен Кастаев: с одной стороны, правительство вливает деньги в экономику через госрасходы, разгоняет инфляцию, с другой стороны, Нацбанк через высокую базовую ставку и размещение нот пытается изъять эту ликвидность из экономики, чтобы бороться с инфляцией.

Рост ГЦБ в активах «Байтерека» может быть связан и с технической ребалансировкой. При оценке объема средств в краткосрочных нотах НБ РК необходимо иметь в виду, что одновременно произошло снижение остатков по счетам и резервам в НБ РК с 762 до 599 млрд тенге, добавляют эксперты аналитического центра АФК.

«Скорее всего, произошла ребалансировка части короткой ликвидности в более доходные инструменты Нацбанка внутри статьи денежных средств и их эквивалентов», – отмечают аналитики.

«Байтерек» сейчас находится в процессе перестройки своей операционной деятельности, указывает финансист Расул Рысмамбетов. Напомним, глава государства в послании поставил задачу по осуществлению масштабной цифровизации холдинга в целях операционной эффективности государственной поддержки бизнеса. «Реформироваться» посоветовал «Байтереку» и Всемирный банк. В докладе, посвященном холдингу, банк отметил, что структура холдинга недостаточно прозрачна, а сам он не оказывает достаточного влияния на развитие экономики, создание эффективных финансовых рынков и не способствует в полной мере привлечению частного капитала. При этом деньги от государства в структуры «Байтерека» поступают бесперебойно. И пока холдинг находится в подвешенном состоянии, эти средства временно вкладываются в «квазикеш», то есть в ноты Нацбанка, объясняет Рысмамбетов.

Вкладывая в ГЦБ, институты развития не стали кредитовать меньше, указывают эксперты. Аналитики АФК обращают внимание, что наряду с ростом объема краткосрочных нот увеличился и ссудный портфель холдинга до вычета резервов. С начала года он вырос на 317 млрд тенге, до 7 трлн тенге.

Сколько ГЦБ у «дочек» «Байтерека»?

В консолидированную финансовую отчетность холдинга входят показатели восьми дочерних компаний – это институты развития, к которым относятся Банк развития Казахстана, Экспортная страховая компания KazakhExport, Фонд развития предпринимательства «Даму» и Qazaqstan Investment Corporation; Аграрная кредитная корпорация – институт, созданный для содействия устойчивому развитию и техническому оснащению агропромышленного комплекса; финансовые институты, которые участвуют в реализации жилищно-строительной политики государства, к которым относятся Отбасы банк, Казахстанская жилищная компания и один банк второго уровня – Bereke.

По состоянию на 30 сентября 2023 года краткосрочные ноты Нацбанка замечены в отчетностях двух банков – Отбасы банка и Bereke Bank.

«Специфика деятельности банков с учетом требований регулятора подразумевает наличие свободного остатка денежных средств в определенный момент времени. Учитывая, что банки являются консервативными финансовыми институтами, для обеспечения положительного спреда от привлеченных средств свободные денежные средства размещаются в безрисковые инструменты, такие как однодневные депозитные аукционы НБ РК или краткосрочные ноты НБ РК до момента направления этих средств на целевые проекты кредитования банков», – комментируют цифры в пресс-службе НУХ «Байтерек».

В Bereke добавляют, что БВУ для поддержания пруденциальных нормативов, вне зависимости от того, является ли банк частным или квазигосударственным, держат определенный объем активов в высоколиквидных инструментах, которыми являются наличность в кассе, государственные ликвидные ценные бумаги и ноты НБ РК. Изменения между указанными статьями в основном происходят из-за доступности, доходности и операционной деятельности.

Согласно промежуточной финансовой отчетности Bereke Bank, за девять месяцев 2023 года наблюдается прирост по статье «Инвестиционные ценные бумаги» более чем в 200 раз – с 3,2 до 206,2 млрд тенге. Причем прирост был в основном за счет государственных ценных бумаг. В том числе 139,7 млрд тенге – за счет покупок краткосрочных нот НБ РК, а также казначейских облигаций Министерства финансов РК и Казахстанского фонда устойчивости. На конец прошлого года в структуре активов банка ноты Нацбанка отсутствовали. Прирост портфеля ценных бумаг в Bereke Bank связывают с перераспределением активов с межбанковских депозитов на высоколиквидные ценные бумаги после выхода банка из-под санкций в марте 2023 года и возобновлением доступа к операциям на фондовом рынке. ГЦБ в структуре инвестиционных ценных бумаг банка занимают около 90%.

Наибольший объем нот Нацбанка зафиксирован в отчетности Отбасы банка – 264,2 млрд тенге. Это в 3,3 раза больше, чем на начало текущего года. Помимо нот регулятора в составе активов банка замечены казначейские бонды МФ РК на 75,1 млрд тенге и облигации МИО – акимата города Шымкента на 2,6 млрд тенге. ГЦБ занимают примерно половину инвестиционных долговых ценных бумаг Отбасы.

В отчетностях остальных дочерних организаций холдинга «Байтерек» ноты НБ РК отсутствуют. Но в структуре инвестиционных ценных бумаг есть и другие ГЦБ.

В случае КЖК муниципальные облигации выступают инструментом осуществления госпрограмм по развитию регионов. Компания в рамках Концепции развития жилищно-коммунальной инфраструктуры на 2023–2029 годы финансирует строительство кредитного жилья местных исполнительных органов путем выкупа облигаций местных исполнительных органов. Возвратность и оборачиваемость выделяемых средств обеспечивается за счет «револьверного» механизма. За 11 месяцев 2023 года КЖК приобрела облигации МИО на 139,6 млрд тенге. За весь период действия программы акиматы получили облигационные займы на сумму свыше 1,1 трлн тенге.

Также рамках программы «Дорожная карта занятости на 2020–2021 годы» в целях финансирования инфраструктурных проектов КЖК за два года выкупила облигации МИО на 751,7 млрд тенге. По состоянию на 1 декабря 2023 года портфель муниципальных облигаций компании, выкупленных в рамках концепции, составил 331,2 млрд тенге, в рамках ДКЗ – 749,1 млрд тенге.

На конец сентября 2023 года стоимость государственных ценных бумаг на балансе «Даму» составила 1,4 млрд тенге. Это менее 5% инвестиционных долговых ценных бумаг. Большая часть средств вложена в корпоративные облигации и бонды международных финансовых организаций. По состоянию на 1 января 2023 года на балансе фонда было зафиксировано ГЦБ на 9,5 млрд тенге. Сокращение объема произошло в результате погашения ряда государственных ценных бумаг, объясняют в «Даму».

В структуре активов Банка развития Казахстана на конец сентября текущего года присутствуют долговые ценные бумаги на 423,8 млрд тенге (около 10% активов банка). Однако структура инвестиционного портфеля в отчетности не раскрыта.

Ноты Нацбанка на 29,6 млрд тенге есть в прошлогодней отчетности Аграрной кредитной корпорации. Согласно последней отчетности АКК, в структуре активов компании ценные бумаги не замечены. KazakhExport – дочерняя компания холдинга, которой нет на Казахстанской фондовой бирже, соответственно, компания не раскрывает финансовые показатели ежеквартально. Согласно бухгалтерскому балансу, в конце сентября текущего года в ценные бумаги было вложено 29,4 млрд тенге (около 20% всех активов). Это в полтора раза меньше, чем было в конце прошлого года.

В активах Qazaqstan Investment Corporation в конце прошлого года присутствовали ноты НБ РК на 1 млрд тенге, по последней отчетности компании данные ценные бумаги отсутствуют. Объем инвестиций в долговые инструменты на конец сентября составил 8,8 млрд тенге, это почти в три раза больше, чем в конце прошлого года. Сколько из них вложено в государственные бумаги, компания не раскрывает.

Всего, по расчетам «Курсива», по состоянию на 30 сентября 2023 года на балансах дочерних организаций холдинга «Байтерек» находятся государственные ценные бумаги на сумму не менее чем 1,4 трлн тенге.

Источник: https://kz.kursiv.media/2023-12-07/print1014-lbrv-noty/